2024年银行业专业人员(中级)每日一练《风险管理》11月30日专为备考2024年风险管理考生准备,帮助考生通过每日坚持练习,逐步提升考试成绩。

判断题

1、信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。 ( )

答 案:对

解 析:信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。

2、董事会和高级管理层负责制定商业银行最高级别的战略规划,并将其作为商业银行未来发展的行动指南。

答 案:对

3、商业银行所承担的市场风险水平应当与其市场风险管理能力和资本实力相匹配。

答 案:对

4、权重法下,所有资产类别都对应相同的风险权重()

答 案:错

解 析:权重法下,不同的资产类别分别对应不同的风险权重

单选题

1、就业制度和工作场所安全事件,属于()压力测试情景。

- A:声誉风险

- B:信用风险

- C:市场风险

- D:操作风险

答 案:D

解 析:针对操作风险的压力情景包括但不限于受到以下重大操作事件影响:内部欺诈事件,外部欺诈事件,就业制度和工作场所安全事件,客户、产品和业务活动事件,实物资产的损坏,信息科技系统事件,执行、交割和流程管理事件等信息系统事件应充分考虑业务中断系统失灵导致的直接和间接损失。

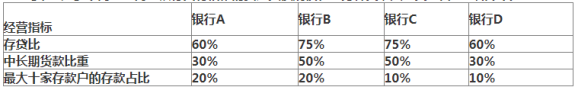

2、下列四家商业银行具有相似的资产负债规模和业务种类,其三类经营指标如下表:

假设其他条件完全相同,则流动性风险管理压力最大的银行是()。

假设其他条件完全相同,则流动性风险管理压力最大的银行是()。

- A:银行A

- B:银行B

- C:银行C

- D:银行D

答 案:B

解 析:A、B、C三家银行的三类流动性风险计量指标中,存贷比最大的是B和C银行,中长期贷款比重最大的是B和C银行,最大十家存款户的存款占比最大的是A和B银行。综上,B银行的各项指标都是最大的,即其流动性风险管理压力最大。

3、商业银行应当建立内部资本充足评估程序的报告体系,定期监测和报告银行资本水平和主要影响因素的变化趋势。下列关于内部资本充足评估程序报告体系的表述,错误的是()

- A:报告仅作为银行内部资本管理使用,不需要交监管机构审阅

- B:报告要提出确保资本能够充分覆盖主要风险的建议

- C:报告应评估银行实际持有的资本是否足以抵制主要风险

- D:报告应评估主要风险状况及发展趋势、战略目标和外部环境对资本水平的影响等

答 案:A

解 析:商业银行应当建立内部资本充足评估程序的报告体系,定期监测和报告银行资本水平和主要影响因素的变化趋势报告应至少包括以下内容: 首先,评估主要风险状况及发展趋势、战略目标和外部环境对资本水平的影响。 其次,评估实际持有的资本是否足以抵御主要风险。 最后,提出确保资本能够充分覆盖主要风险的建议。 ICAAP报告有两方面的作用,一方面,作为银行的自我评估过程和结论的书面报告,可以作为内部完善风险管理体系和控制机制,实现资本管理与风险管理密切结合的重要参考文件;另一方面,ICAAP报告作为银行提交给监管机构的合规文件,当监管机构在评估后认为银行的ICAAP程序符合监管要求时,监管机构可以基于银行自行评估的内部资本水平来确定监管资本要求。

4、巴塞尔委员会于2011年发布的《全球系统重要性银行评估方法及其附加资本要求》最终版文件规定,在认定全球系统重要性银行时所使用的附加资本要求为()

- A:1%-2.5%

- B:0%-3.5%

- C:1%-3.5%

- D:0%-2.5%

答 案:C

解 析:若国内银行被认定为全球系统重要性银行,所使用的附加资本按照巴塞尔委员会发布的《全球系统重要性银行评估方法及其附加资本要求》规定为1%-3.5%。

多选题

1、商业银行声誉风险管理体系应包括()

- A:有效的声誉风险管理政策

- B:有效的声誉风险管理流程

- C:对声誉风险事件的有效管理

- D:有效的公司治理架构

- E:有效的声誉风险管理制度

答 案:ABCDE

解 析:商业银行的声誉风险管理体系应包括有效的公司治理架构、有效的声誉风险管理政策、制度和流程以及对声誉风险事件的有效管理。

2、下列可能给某商业银行带来声誉风险的有( )

- A:关于银行高比例不良资产的媒体报道

- B:银行对长期合作且信用良好的贷款客户大幅削减信贷额度

- C:市场流传次贷危机使得银行蒙受巨额亏损的消息

- D:银行工作人员长期对待客户态度粗暴

- E:银行向风险承受能力低的客户推荐高风险的理财产品

答 案:ABCDE

解 析:联系现实,选项所列举的情况都会影响到商业银行声誉。

精彩评论